전분기比 1조원 ↓…NIM 축소 영향

ROA·ROE 특수은행서 큰 폭 하락

"잠재리스크 충실히 대응하도록 유도"

|

시중은행을 비롯한 일반은행의 당기순이익은 증가한 반면, 산업은행과 수출입은행 등 특수은행의 당기순이익이 전분기 대비 대폭 감소한 영향이 반영됐기 때문이다. 금감원은 2분기 당시 영업외손익이 증가한 데 따른 기저효과와 대손비용 증가가 원인이라고 설명했다.

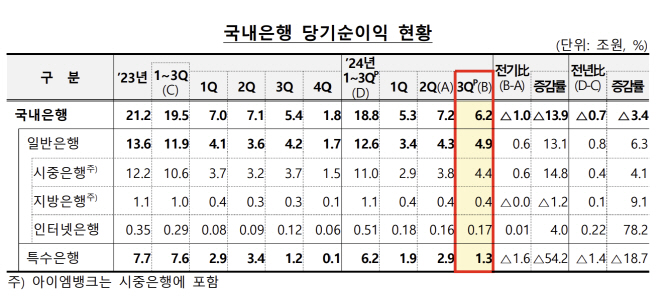

19일 금융감독원이 발표한 '3분기 국내은행 영업실적[잠정]'에 따르면, 국내은행의 올해 3분기 당기순이익은 6조2000억원으로 전년 동기(5조4000억원)보다 8000억원(14.8%)이 늘었다. 다만 올해 3분기까지 누적 당기순이익은 지난해 같은 기간에 기록했던 19조5000억원보다 7000억원 감소한 18조8000억원에 그쳤다.

시중은행의 올해 3분기 당기순이익은 4조4000억원으로 전년보다 7000억원 늘었고, 지방은행과 인터넷은행도 전년 대비 각각 1000억원, 500억원씩 증가했다.

반면 특수은행의 당기순이익은 올해 3분기 1조3000억원을 기록해 전년보다 1000억원 늘었다. 다만 2조9000억원에 달했던 전분기보다는 1조6000억원(55.1%)이 감소했다. 금감원은 전분기 영업외손익 증가에 따른 기저효과와 대손비용 증가가 영향을 미쳤다고 설명했다.

국내은행의 경영효율성을 나타내는 지표인 총자산순이익률(ROA)와 자기자본순이익률(ROE)은 올해 3분기에 각각 0.65%, 8.55%를 기록해 전년 3분기보다 0.07%포인트, 0.67%포인트씩 상승했다. 하지만 일반은행은 전분기보다 ROA 0.08%포인트 증가, ROE 1.24%포인트 증가한 반면, 당기순이익이 감소한 특수은행은 전분기 대비 ROA 0.47%포인트, ROE 5.58%포인트 하락하면서 상반된 모습을 보였다.

올해 3분기 국내은행의 이자이익은 14조6000억원으로 전년(14조8000억원)보다 2000억원 줄었다. 전분기(14조9000억원)에 비해서도 3000억원이 감소했다.

다만 올해 3분기 누적 이자이익은 44조4000억원으로, 지난해 같은 기간(44조2000억원)보다 2000억원이 늘었다. 이는 앞서 1~2분기에 지난해보다 많은 이자 이익을 거두었기 때문이다.

3분기 이자이익이 줄어든 건 이자수익자산이 증가했음에도 예대금리차가 줄어들면서 순이자마진(NIM)이 큰 폭으로 축소됐기 때문이다. 실제로 지난해 말 1.63%에 달했던 NIM은 올해 3분기에 1.52%를 기록해 감소 추세가 이어지고 있다.

비이자이익은 큰 폭으로 증가했다. 국내은행의 올해 3분기 비이자이익은 2조3000억원으로 전년 동기(8000억원)보다 3배 가까이 늘었고, 전분기(1조5000억원)와 비교해도 8000억원 늘었다. 금감원은 3분기 중 시장금리가 하락한 영향으로 유가증권 관련 이익이 크게 늘었고, 외환파생 관련 이익이 증가했기 때문이라고 설명했다.

판매비와 관리비는 올해 3분기 기준 6조6000억원으로 전년 동기보다 2000억원이 증가했고, 대손비용은 2조원으로 전년과 동일했다. 다만 대손비용은 전분기(1조3000억원)보다 7000억원 늘었는데, 이는 전분기 중 일부 대기업의 정상화로 인한 충당금 환입이 이뤄지면서 대손비용이 감소한 데 따른 기저효과에 기인한다.

금감원 관계자는 "시장금리 하락으로 유가증권 관련 이익은 증가한 반면, 순이자마진 축소로 이자이익이 감소했고 신용손실 확대로 대손비용은 증가했다"며 "순이자마진이 축소되는 가운데 대내외 금융시장 변동성이 확대될 가능성이 있어 잠재리스크에 충실히 대응할 수 있도록 유도할 계획"이라고 설명했다.