보험부채 할인률 하락시 지급여력비율↓…자본관리방안 적극 활용해야

|

노건엽 보험연구원 연구위원·정수진 연구원은 8일 'K-ICS 할인율과 보험회사 자본관리' 리포트를 통해 이같이 밝혔다.

보험회사의 올해 상반기 당기순이익은 9조4000억원으로 지난 2023년 상반기(9조1000억원), 2022년 상반기(5조6000억원)보다 높은 이익을 시현 중이다. 보험사 이익 증가로 현금 배당 등 주주환원 정책이 확대되고 있지만, 지급여력비율과 연계할 필요가 있다는 분석이다.

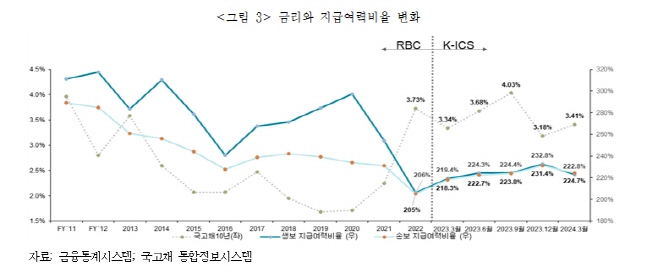

새 국제회계기준(IFRS17)과 신(新)지급여력제도(K-ICS) 도입 시기와 금리 상승이 맞물리면서 이익과 자본은 크게 증가한 바 있다. 향후 시장금리 하락, 할인율 현실화 방안에 따라 자본이 감소하고 지급여력비율도 하락할 것이란 관측이 나온다. 할인율 변동은 당기순이익이 아닌 기타포괄손익으로 반영하기 때문에 이익은 유지되지만 자본이 변화한다는 설명이다.

금리변동에 따른 보험회사의 지급여력비율 변화를 살펴보면 금리 100bp 하락시 '경과조치 적용회사'의 경과조치 후 지급여력비율이 생명보험사는 25%포인트, 손해보험사는 30%포인트 하락한다.

특히 금리변동과 보험부채의 경우 비선형적인 관계가 있어 금리 상승보다 금리 하락시 부채 변동이 더 크게 발생한다고 설명했다.이에 따라 만기별 현금흐름매칭 등 정교한 관리가 필요하다는 제언이다.

보고서는 "보험회사는 금리 하락에 따른 자본관리를 위해 장기채권 매수 뿐만 아니라 만기 30년 국채선물, 공동재보험 등 다양한 자본관리 방안을 적극적으로 활용할 필요가 있다"고 전했다.

이어 "금융당국은 보험회사가 스스로 자본관리를 할 수 있도록 계약재매입 등 부채구조조정방안을 조속히 도입하고 내부모형 등을 활용할 수 있도록 유도할 필요가 있다"고 덧붙였다.

많이 본 뉴스

연예가 핫 뉴스

오늘의 주요뉴스

- 트럼프 암살 생중계 노렸나…현장서 소총·액션캠 발견

- 한동훈 “이대로면 다 진다”…여야의정 협의체 출범 촉구

- 심우정 검찰총장, 임기 첫 출근…“국민 보호 역량 집중”

- 군산 앞바다서 어선 전복…구조 선원 8명 중 3명 사망

- 의료대란에도 성형외과는 매출 상승…이미 작년의 74%

- 美 금리인하는 기정사실…폭과 속도 두고는 ‘의견 분분’

- 추석 전날 곳곳 귀성길 정체 시작…서울→부산 6시간

- 북한, 내달 7일 최고인민회의…‘통일 삭제’ 등 개헌 논의

- 올해 하이브리드차 수출 ‘역대 최대’…현대차·기아 주도

- 매해 명절마다 반복되는 KTX ‘노쇼’…“패널티 강화해야”